はじめに

こんにちは、のりわんこ(@noriwanco)です!

いつもご覧頂きありがとうございます。

今週はアメリカ株式市場大荒れの1週間でした。

雇用状況はとっても強い状態を維持、銀行は破綻するし、大変な状況になってきました。

そんな今年10週目の、実際の積立投資の状況を定期報告していきます。

動画も作成しています。聞き流しにどうぞご利用下さい!

前回、先週の報告記事はこちらです。

こちらも併せて見て頂き、市場の流れも見て頂ければと思います!

旅をするにもお金がいる!

その資金は投資で稼ぎ出す!

会社のお給料は生活費に使う必要があるので無理出来ませんからね。

僕は社会人になってから今まで20年間、色々と投資を経験してきて今に至ります。

その経験を元にたどり着いた現在の投資スタイルやマインド(考え方)。

これらについても順次解説していきますのでお楽しみに!

投資を始めたいと思っている方、投資初心者の方、クレカ積立やAIロボアド投資などに興味がある方の一助になれば嬉しいです。

また、実際に投資ってどのくらい儲かるの?と不安になっている人にも、実際の利益状況を見てもらえれば不安解消してもらえ、一緒に高みへ行けるのではと思います!

この記事で分かる事

・今週の株式相場(S&P500、AIロボアド、レバナス)

・今週、来週の金融イベント情報

・投資のススメ

では始めていきます。どうぞご覧下さい!

皆さん一緒に資産形成の道を歩んでいきましょう〜

なんとのりわんこ公式 Line スタンプを作りました。

もし良かったら応援よろしくお願いします!

今週の相場 増減結果

SBI証券クレカ積立

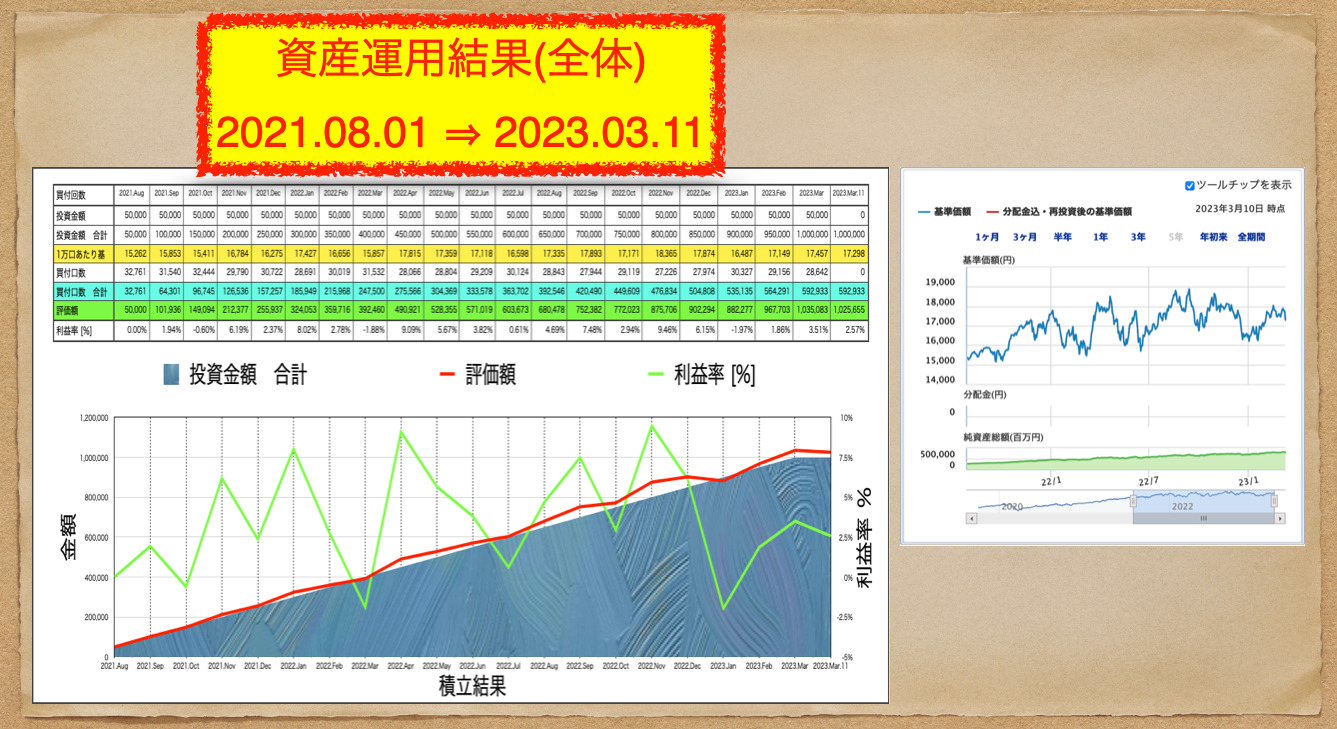

2021年8月から始めたSBI証券のクレジットカード積立投資!

投資をしながらカードの利用ポイントも貰えるお得なサービス!

投資を始めてから587日が経った2023年3月11日の状況。

今週のクレカ積立投資の結果は -21,345円、-2.14% でした。

今週は大荒れ大暴落の週でした。

雇用状況を確認出来る指標がどれも好調な状況を表していて、素直にインフレが収まりそうにない感じとなってきました。

FRBの政策金利もこれまでの予想以上に上がるのでは?という意見も多くなってきて、株価を押し下げる一因になっています。

そして週末に入ってきたシリコンバレー銀行の破綻!

来週はCPI、消費者物価指数が出てくるのでまた荒れてしまいそうです。

でもジッと耐えて持ち続ける!15年経てば大きな資産へ変わっているはずなので。

頑張りましょう。

クレカ積立 全体 2023.03.11 (1)

積立投資を始めた2021年8月からの成績はこちら!

まだプラスを維持していますが、来週も引き続きS&P500が下落したら、またマイナスになってしまう可能性もあります。

でもそうなってもしっかりガチホして15年後の自分へ繋げるように今は無心で放っておく!

長い目で見れば、人類破滅しない限り経済は右肩上がりの成長なので。

クレカ積立 全体 2023.03.11 (2)

毎週火曜日から土曜日まで日々の値動きをツイートしています!

良かったらフォローして、積立投資したら資産はどうなるのか?今後とも見ていって下さい。

今週の5日目!

クレカ積立開始から587日目!今週も無事でなく暴落で終わりました

VIX恐怖指数も久しぶりの高い値色々な指数が景気強

インフレ収まってない感出て

予想金利も5.75%が大方予想に

なって行きそう来週CPI発表

また荒れる?

これは絶好の買い場?#SBI #クレカ積立 #SP500 #SBI積立 pic.twitter.com/rKxOyuanEi— のりわんこ@世界を駆ける (@noriwanco) March 10, 2023

この毎日の報告が投資への一歩を踏み出す背中を押せたら嬉しいです。自分もSBI証券でクレジットカード積立始めたいと思った方はSBI証券の口座開設から!

SBI証券の口座開設を行う方はこちらをクリック!

WealthNavi積立

2018年12月18日から始めた WealthNavi 積立投資!

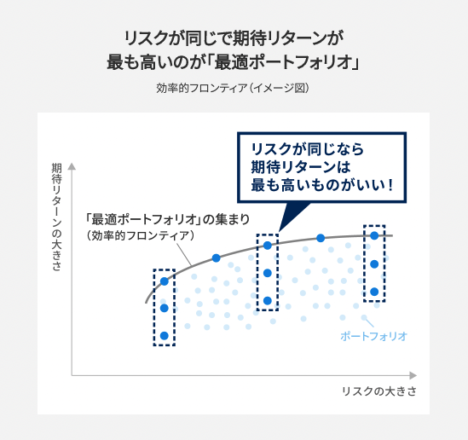

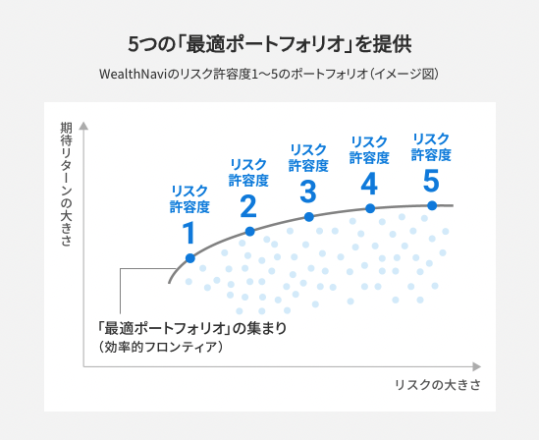

1〜5の5段階で自分に合ったリスク許容度を設定して、そのリスクの中で一番利益を期待出来るポートフォリオを自動で積立買付やリバランスを行なってくれる優れもの!

投資を始めてから1,544日が経った2023年3月11日の状況。

今週の WealthNavi 積立投資の結果は -3.98% でした。

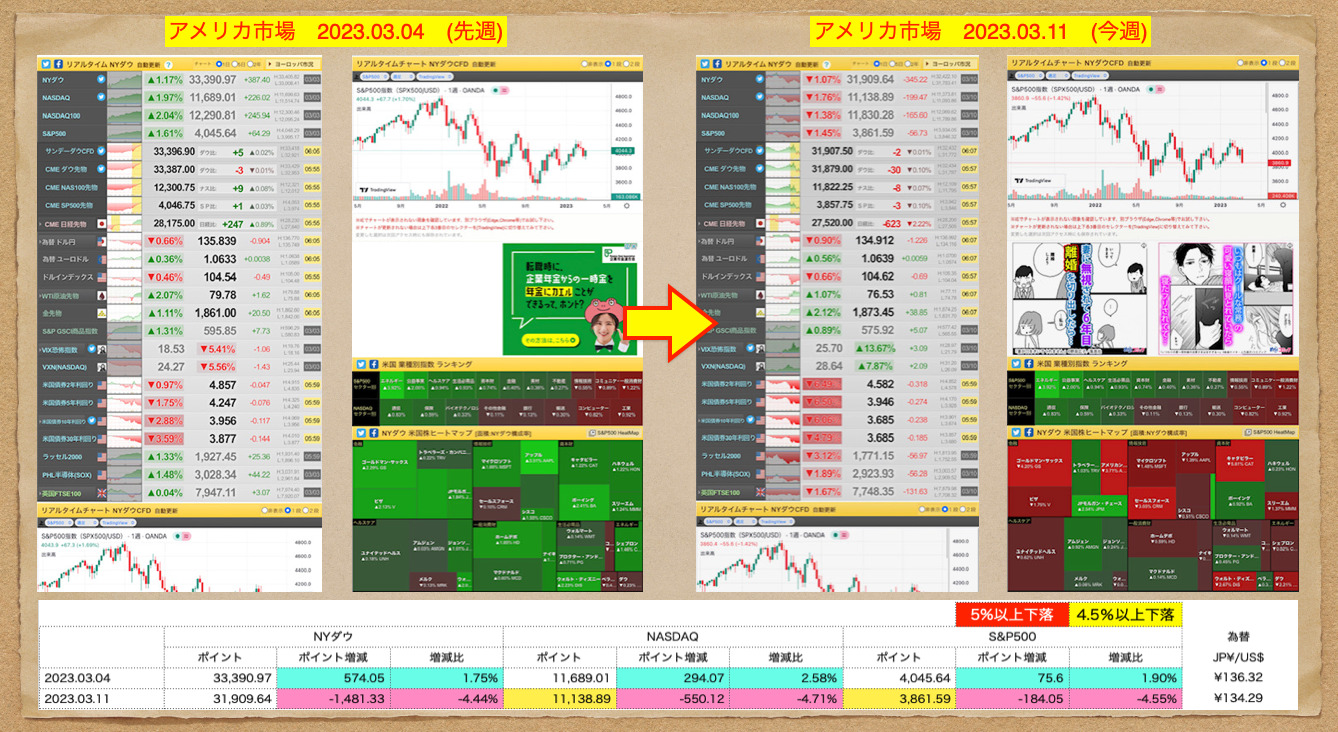

今週は荒れたアメリカ株式相場でしたので、大きく下落してしまいました。

最後の週末金曜日にシリコンバレー銀行破綻!このニュースが出てきて、更に株価下落の要因になり、そしてアメリカ経済の不安も高まって円高ドル安に大きく振れてしまいました。

普通なら雇用も強く政策金利ももっと上がる予想になり、その一方で日本はマイナス金利政策を継続なので円安に進んでも良い状況ですが、1日で1.2円(136円台から134円台に)動きました。

その影響でウェルスナビ円資産も大きく下がる事に!

しょうがないです。ジッと耐えて積立投資継続です。

WealthNavi積立 週間 2023.03.11 (1)

今週のアメリカ株式市場の各指数とNYダウ平均、ナスダック、S&P500の1週間の増減はこちら!

ナスダック、S&P500は4.5%以上の下落をしてしまいました。

今週は大きな下落の週になってしまいましたね。

今後の株価トレンドが不安になってきましたが、じっくり見守って積立投資は継続して行きます。

それが将来の資産形成に一番いいと信じて。

WealthNavi積立 週間 2023.03.11 (2)

WealthNaviの値動き実績も毎週火曜日から土曜日までツイートしています!

良かったらフォローして、積立投資したら資産はどうなるのか?今後とも見ていって下さい。

2018年12月18日から始めた

WeslthNavi 積立投資

現在 1544日目!今週は大荒れ

一昨日の株価暴落

その影響にプラスして

昨日一気に円高進んでしまう含み益は一気に

3.8%くらい減った悲しいけどコレ現実です

ジッと耐えるのみ!#積立投資 #WeslthNavi #AI投資 #ほったらかし投資 #ウェルスナビ pic.twitter.com/NqSOBOtje7— のりわんこ@世界を駆ける (@noriwanco) March 11, 2023

レバナス積立

2022年5月20日から始めたレバナス積立投資!

ナスダック毎日の2倍の値動きをする投資信託なので、価格変動や資産価値の日々の変動がとても激しい!

10倍以上になる可能性を秘めている分、80%下落も有り得る!

なので全力全資産でやる投資では有りません。

自分のポートフォリオの10%くらいなど、一部で行うのが精神衛生上も良いと思います。

投資を始めてから295日が経った2023年3月11日の状況。

今週のレバナス積立投資の結果は -2,902円、-0.73 % でした。

今週も厳しい下落相場。

アメリカの雇用がいまだに強い事がはっきりしてきた所に、追い討ちのように銀行破綻のニュース。

株価は下落が進むし、円高ドル安に進むし、大変な1週間でした。

来週はアメリカのCPI消費者物価指数が発表されるので、こちら大注目です。

とにかく恐れず狼狽売りだけはしないようにして、毎日1,000円積立はしっかり継続して行きます。

少しだけ、少しずつ!

継続は力です。

レバナス積立 週間 2023.03.11

レバナスの値動き実績も毎週火曜日から土曜日までツイートしています!

良かったらフォローして、積立投資したら資産はどうなるのか?今後とも見ていって下さい。

2022年5月20日開始

レバナス積立投資295日目!今週も下落で終わる

厳しい相場でしたね

木曜日金曜日連続で大きな下落

来週はCPI発表

まだ下落相場続くでしょうか?アメリカ・シリコンバレー銀行破綻

リセッション景気後退の

始まりなのか?注目!#レバナス #積立投資 #実証実験 #人柱 #ツミレバ pic.twitter.com/SeJeFDXaaC— のりわんこ@世界を駆ける (@noriwanco) March 11, 2023

今週、来週の金融イベント情報

今週の金融イベント(3月7日〜3月11日)

今週の主な世界の金融イベントはこちら。

- 3月7日(アメリカ)耐久財受注 (確報値) 発表

- 3月7日(オーストラリア)RBA政策金利 発表

- 3月8日(アメリカ)ADP雇用者数 (前月比) 発表

- 3月8日(アメリカ)貿易収支 発表

- 3月10日(日本)金融政策決定会合 開催

- 3月10日(アメリカ)雇用統計 発表

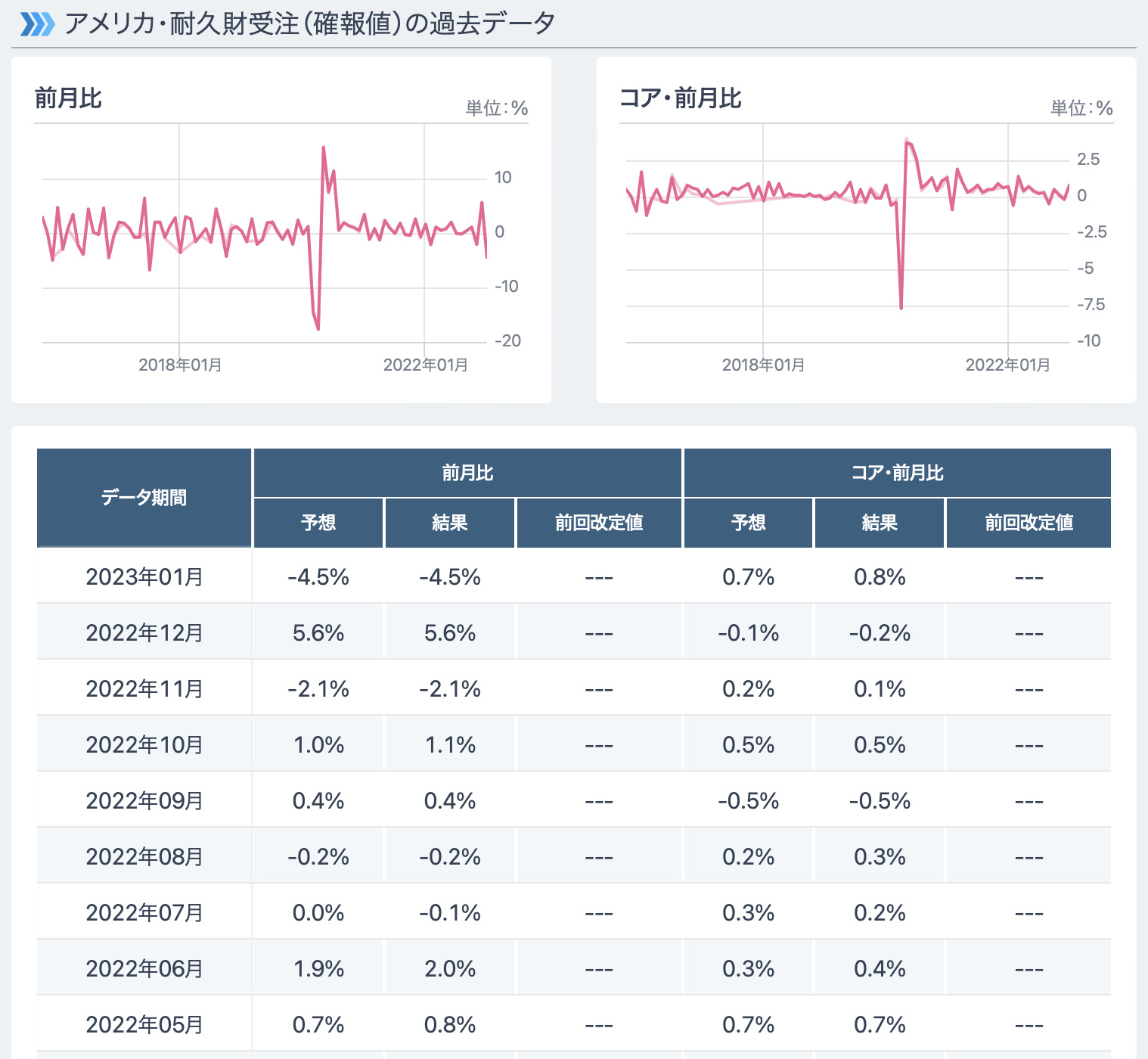

3月7日、アメリカの耐久財受注 (確報値) が発表されました。

これは耐久年数が3年以上あると設定されているもの、自動車や家具などの耐久財といわれる物の新規受注額を、米商務省経済分析局が米国内の製造業約4000社を対象に集計した指標となっています。

受注あたりの金額が大きく月ごとのブレが大きくなる航空機を除いた非国防資本財=コア受注の結果は、民間設備投資の先行指標として注目されています。

調査月の翌月下旬に速報値、翌々月上旬に確報値が発表されます。

今回発表された確報値の結果、2023年1月は前月比-4.5%と予想通りになりました。(予想 -4.5%)

コア受注は前月比+0.8%(予想 +0.7%)で予想よりも少し高い結果となりました。

先月がドーンと上がってしまっていたので、その反動でマイナス方向に動いた感じです。

でもコアが高いというのは利上げの効果が鈍化している?と受け取られてしまうかも。

先週の速報値でサプライズは終わったので、今回の指標発表=確報値では株価はそれほど動きませんでした。

まだまだ難しい相場が続きますが、引き続き今後の傾向に注目です。

アメリカ耐久財受注(確報値) 2023.01

(引用:みんかぶ https://fx.minkabu.jp/indicators/US-DGOF )

3月7日、オーストラリア中央銀行RBAの理事会開催&政策金利決定がありました。

RBAの総裁、副総裁、委員7名の合計9名で構成され、オーストラリアの金融政策を決定していく会議です。

EUやイギリス、アメリカと異なり日本のマーケットが開いている時間帯に開催され発表されるので、日本の株式市場にもリアルタイムにどう影響与えるのか注目されます。

2023年3月の結果は0.25%上昇の3.6%となりました。

市場予想通り0.25%の上昇ですが、どんどん政策金利を上げている状況に変更ありません。

世界中でインフレが止まらない、もしくはピークアウトしてきた感じですので、まだまだ世界各国の利上げは止まらないでしょうね。

アメリカはピークアウトして下がってきてますが最近はそのペースが鈍化した感じが見られ始め苦しい状況。

イギリス、EUやここオーストラリアはまだ上昇の途中な感じですね。

今後も注視が必要です。

オーストラリア政策金利 2023.03

(引用:みんかぶ https://fx.minkabu.jp/indicators/AU-RBA )

3月8日、2月のADP雇用者数 (前月比) が発表されました。

この指標は民間給与計算代行業者大手の Automatic Data Processing (ADP) 社が全米約50万社、約2,400万人のデーターを元に発表する雇用調査レポートにおける、月毎の雇用者数の増減を表したものです。

労働省の雇用統計よりも先に発表されるので、その先行指標として注目されているものになります。

2023年2月の結果は24.2万人となり、予想の21.0万人よりも高くなってしまいました!

最近の発表される経済指標はいずれも景気や雇用が依然として強いことを示すものばかり。

インフレ率が高くなければ本当はいい数字なんですけど、今は逆。

これを受けてFRBが予想以上に利上げを強く進める可能性も出てきていて、余談を許しません。

アメリカADP雇用者数 2023.02

(引用:みんかぶ https://fx.minkabu.jp/indicators/US-ADP )

3月8日、アメリカの貿易収支の発表がありました。

これは米国から海外へ輸出した財・サービスの金額と、海外から輸入した財・サービスの金額の差額を表した金額となります。

1990年代半ばまでは、雇用統計と並んで市場への影響力の大きい指標として知られていました。米国の貿易赤字が恒常化したこともあって、その後、今は相場へのインパクトが後退しています。各国・地域ごとの貿易収支も一緒に発表されていて、取引額が大きい対中貿易収支は全体の貿易収支以上に注目されることがあリます。

この指標は対象月の翌々月20日前後に米商務省経済分析局から発表されています。

2023年1月の結果は683億ドルの赤字で前月12月より赤字が多くなりましたが、傾向としては2022年3月を底にして減ってきている感じです。

アメリカ貿易収支 2023.01

(引用:みんかぶ https://fx.minkabu.jp/indicators/US-TB )

3月10日、日本では日銀金融政策決定会合が開催されました。

日本銀行が年に8回開催している会合で、日本の政策金利がここで決められます。

参加メンバーは日銀総裁、2名の副総裁、6名の審議委員で合計9人です。

2023年3月の結果は据え置きの-0.1%となりました。

市場予想通りのマイナス金利継続でした。

日本もやっとインフレ状態に入ってきたので、安定して2%くらいのインフレが続くまではそのまま維持で良いですよね。

でも他の先進国(アメリカやイギリス、EUやオーストラリア)は高インフレで政策金利をどんどん上げているので、しばらくは円安状態が続きますね。

今回で黒田総裁が交代、次は4月から植田新総裁になって行きます。

政策方針はそのまま継続のようなので、ひと安心。

急に金融引き締めに走って経済悪化とかさせないようにして欲しいですね。

日本 政策金利 2023.03

(引用:みんかぶ https://fx.minkabu.jp/indicators/JP-BOJ )

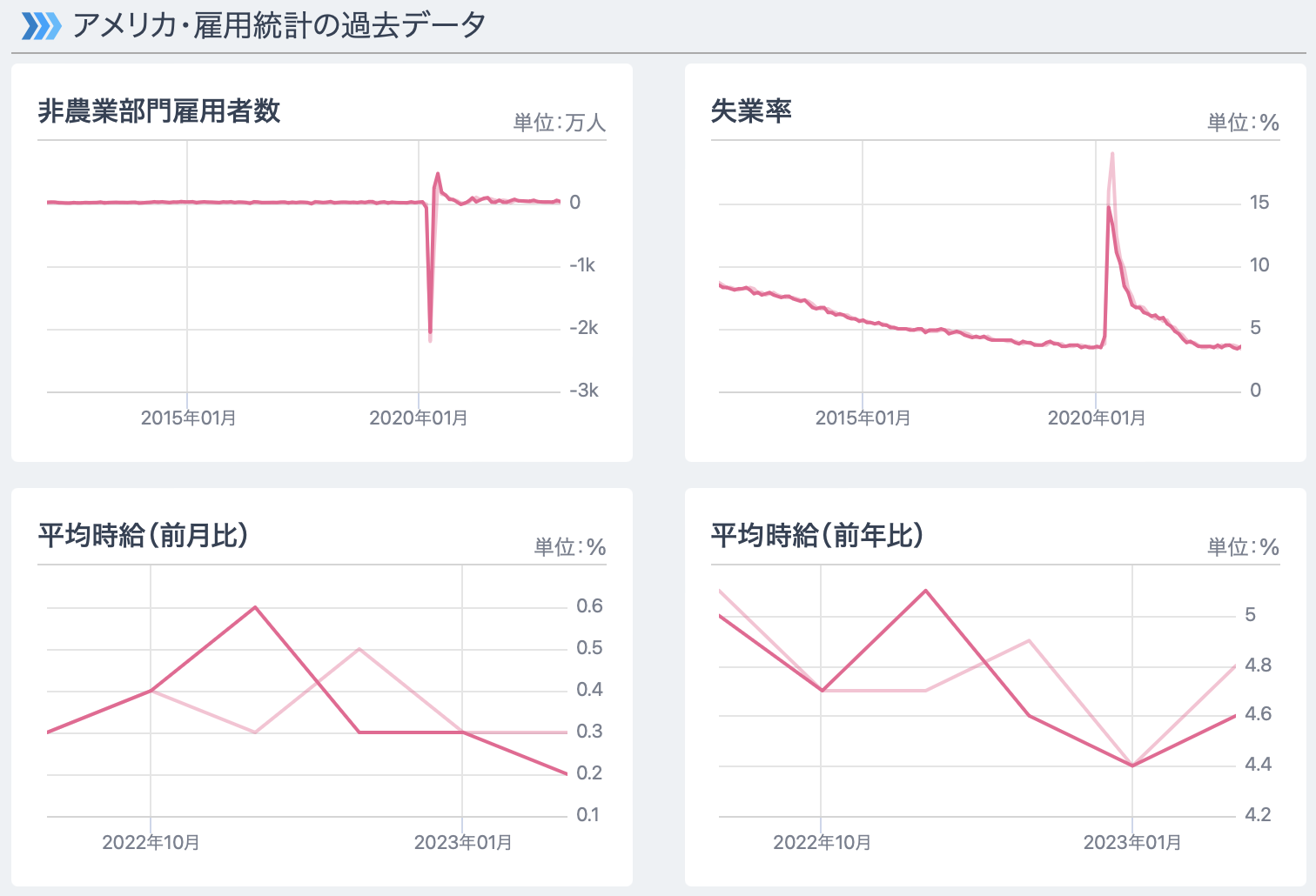

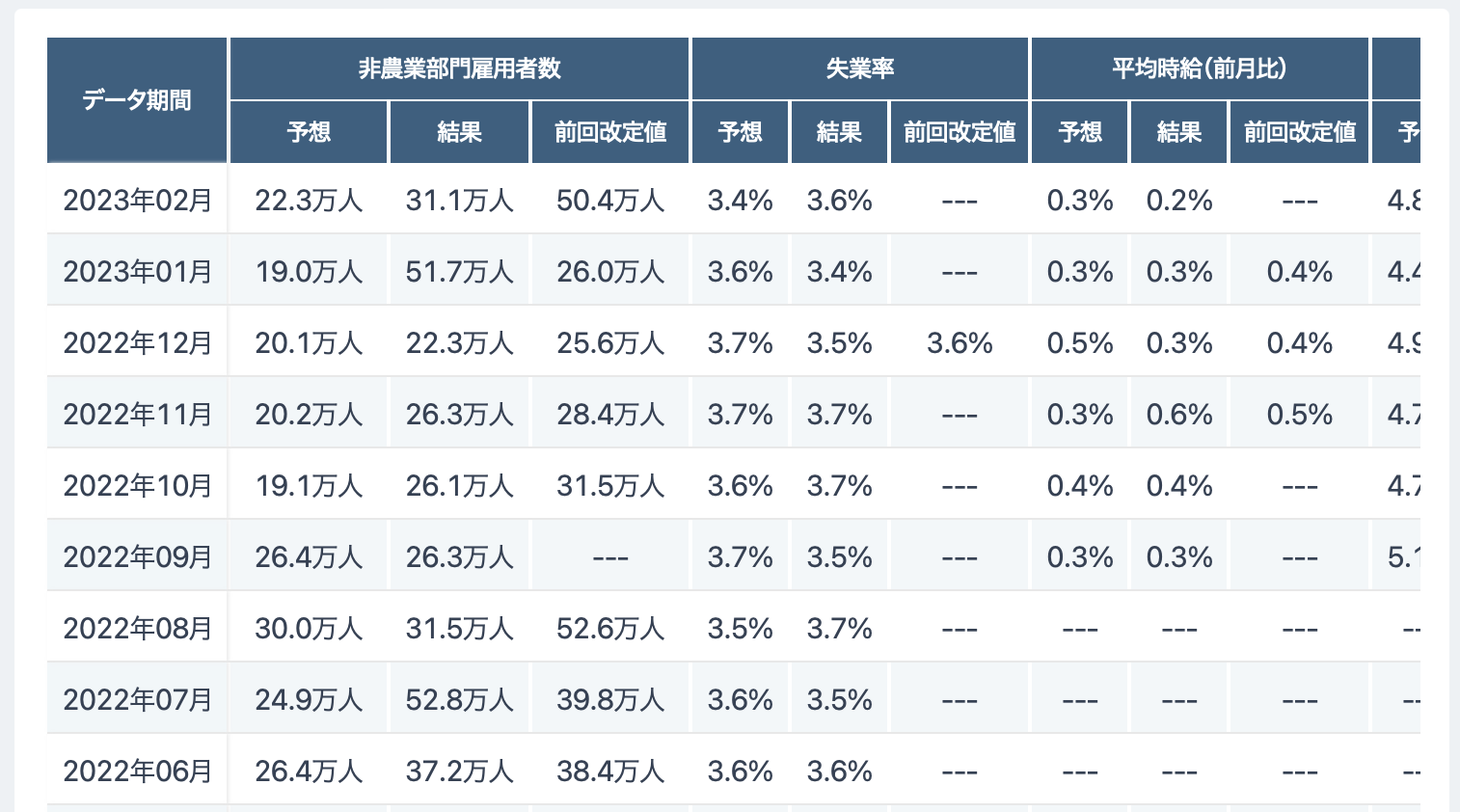

3月10日、アメリカ2月度の雇用統計の発表がありました。

非農業部門雇用者数(製造業やサービス業などの農業以外で働く人)ですが、前月比でどれだけ増減したのか?が発表されます。

一緒に発表される失業率と併せて、現在の雇用状況が見えてくる指標となっています。

2023年2月の雇用者数増加は予想22.3万人に対して31.1万人の増加!

失業率は予想3.4%に対して結果3.6%と予想よりも少し高い水準でした。

そして平均時給は前年比4.6%、前月比0.2%の増加となりました。

先月発表の1月度よりは下がったものの、予想よりも多くの雇用者数となり、アメリカ労働市場が非常に強い状態を維持していることがはっきりしました。

失業率も3%台でとっても良い。

本当はすごくいい事ですが、今はインフレ抑え込み最優先の時期!

お仕事いっぱいあるという事なので、働く人は条件の良い仕事を選びやすい。

会社は人を確保しにくくなるので、どんどん条件(給料)を上げる。

価格に転化して物価上がる。そしてインフレ進む。

FRBはインフレ抑え込むため金利引き上げ。

そして金利が上がると会社の利益が下がる。(利息支払コスト増える)

業績悪化しそうなので株が売られる。

株価が下落!

今この状態でこの日もアメリカ株式市場は全面暴落してしまいました。厳しい!

アメリカ雇用統計 2023.02 (1)

アメリカ雇用統計 2023.02 (2)

(引用:みんかぶ https://fx.minkabu.jp/indicators/US-NFP )

来週の金融イベント(3月14日〜3月18日)

来週の主な世界の金融イベントはこちら。

- 3月14日(イギリス)ILO失業率 発表

- 3月14日(アメリカ)消費者物価指数 (CPI) 発表

- 3月15日(アメリカ)小売売上高 発表

- 3月16日(アメリカ)フィラデルフィア連銀景況指数 発表

- 3月16日(ヨーロッパ)ECB政策金利 発表

- 3月17日(アメリカ)鉱工業生産指数 発表

- 3月17日(アメリカ)ミシガン大学消費者信頼感指数 発表

来週は大注目のアメリカCPI消費者物価指数が発表されます。

また荒れるのか?予想よりもインフレが下がってきている指標となって回復するのか?

簡単には終わりそうに無くなってきたこの荒れ相場。

今はジッと耐える時期です。

私たちは超長期投資!20年後の自分へ〜

積立投資のススメ

今の時代、投資をして資産を作っていく、育てていく事はとっても大事だと思っています。

年金は後ろ倒し&減額、給料は上がっていかない、貯金の利息はほぼ無し!

そこへ来て遂に日本も物価上昇が始まり。

今までデフレだったので、貯金が正義だった部分もあります。

しかし、円安と物価高で露呈した問題点!

もう国も会社も最低限しか守ってくれない時代、やるしかないと思っています。

仕事で頑張って働いても貯まっていかないお金。

それに気付いて、何かおかしい、攻略法は?と考え始め、投資を始め、はや20年経ちました。

貯金は安全資産ではないと考えています。

何故か?それは額面(金額)は減りませんが、価値は減っていく可能性が十分あるからです。

今のように物価が上がればモロに価値は下がります。

今まで買えていたものが、同じ金額で買えなくなる、もしくは減る。

円で貯金100%は円という通貨に100%投資しているというポジションを持っている事です。

一緒に考え勉強して自分や大事な人をを守るために行動しましょう!

行動して経験しないと変わりません。

なぜ積立投資?インデックス投資が一番!?

僕が20年間、何も知らない所から証券口座を開き個別株、新興国債権、毎月分配型投資信託(新興国債権、米国株、米国REIT、日本REIT)を色々買っては損をして15年!

辿り着いたのが王道のアメリカ株インデックス連動の投資信託へ積立投資でした。

実際にやっちまった失敗例!

僕のような普通のサラリーマンにはインデックス投資が一番!というのが僕のたどり着いた考え、投資スタイルです。

なぜか?

それは色々な投資対象を買って

いっぱい失敗したから!

昔はネットもまだまだ、海外駐在で日本にもたまにしか帰国出来ず、周りに投資している人も居ないので、何も分からず自力で手探りでした。

僕の経験・失敗例は、今となって振り返るとお約束のダメダメ悪手の連続!

教科書に載りそうな典型例をそのまま辿って行きました。

今はYouTubeにも沢山の投資系チャンネルがあり、Twitterやブログなどでも有益な情報が沢山!

でもあの頃は無かったんです。

しかもネットはアナログ回線。電話線をPCに繋いでジージーとやる。

遅いし電話の通話料は掛かるし、大変な時代でした。

そんな状態で始め、実際にやってしまった数々のしくじりをご紹介していきます。

皆さん、これを見て同じミスはしないように、時間とお金の節約に役立てて下さいね!

しくじり、失敗から学ぶことは多いです。

ある人の言葉で ”成功からは何も学ばない!人は失敗して学ぶのです!” というのを聞きました。

その通りです。振り返ってそう思います。

では順番に失敗例を挙げていきます。

失敗例1:個別株購入からの上場廃止(紙切れ化)

初めて証券口座を開いてから、どの会社の株を買えば良いか?選び方が全く分からなかったので、とりあえず配当利回りランキングを見て1位の会社を買いました。

確かその時の株価と配当金で、配当利回り8%位でした。

見事に株価は下落し続け、最後は上場廃止でゼロになりました!

失敗例2:新興国債権で通貨暴落、元本割れ

次に投資してみたものは新興国債権でした。

何故か?それは金利がメチャ高いからです!

今の日本の銀行で金利はどのくらいか?なんと 0.002% です。

100万円預金して1年で2,000円です。すくなっ!

しかし新興国債権の金利は凄いんです。

南アフリカ・ランド建債権は8%、100万円預金して1年で8万円です。

ブラジル・レアル建債権は12%、100万円預金して1年で12万円です。

トルコ・リラ建債権は40%、100万円預金して1年で40万円です。

これは圧倒的に良いのでは?と思って、実際に南アフリカ・ランド建債権を買いました。

どうなったか?

結果は大損でした!金利は良いのですが、結局その通貨が金利以上に安くなってしまうので、最終的には損してしまいました。

元本もそうですが、利息でもらえる分もその通貨でもらい、その時の為替で円に替えて受け取ります。なので通貨が暴落すれば貰える金利の額も激減してしまいます!

結局満期になって投資した額の半分になってしまいました!

失敗例3:毎月分配型投資信託でタコ足分配、目減り

個別株はダメ、新興国債権はダメ、先進国債権は金利が低く魅力無し、、、

次に知ったのが投資信託です。

しかも毎月分配型という、毎月利息をもらっているように配当がある!

今から11年前の2011年、この頃は毎月分配型の投資信託ブームがあって、雑誌には特集や紹介がいっぱい出ていました。

よし!これでいってみよう!

毎月分配で月の支出以上になれば FIRE (早期リタイア) 可能!

と考えて購入することに!

それでも色々なものに分散させた方が良いかと考え、新興国債権・日本REIT・アメリカREIT・アメリカ株式それぞれに関係する投資信託を買いました。

結果、分配金が支払われるたびにどんどん基準価格が下がっていき、結局は分配金合計を考慮しても損している状況。

更に当初の分配金よりもどんどん減らされていき、収益も減ってしまいました。

最後は投資額を取り戻せず全売却して撤退しました。

色々と多くの時間と高い授業料を使いましたが、経験という大事なものも得られました。

皆さんはこの記事を見て同じ失敗しないようにして下さいね!

ドルコスト平均法!

普通の人が感情に左右されずに継続して投資していける、そして利益を得られる方法として

ドルコスト平均法が一番安定で良いよ!

という考え方があります。

僕もそれが正しいと思っていて、自分の投資スタイルで実践しています。

ドルコスト平均法とは毎回同じ金額でひたすら淡々と買い続けていく投資手法です。

但し長期的に上昇していくものへ投資しないと最終的な恩恵、利益は得られません!

なので全世界株式や米国株、S&P500などのインデックスに連動するものへの投資と合わせると絶大な効果が得られます。

(これまでのように世界、アメリカが長期で上昇し続ける場合)

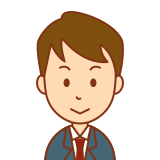

購入価格の値動きで利益率がどう変わってしまうのか?

シミュレーションしてみました。

まずは上昇し続ける相場だった場合!

順調に値上がっていくので安心なのですが、買える数量はどんどん減っていくので、結果の利益率も価格上昇の割合に比べてそれ程増えません。

基準価格10,000円から始まって10回目で14,500円になったとします。

上昇率は45%です。しかし実際の利益率は20%です。

ドルコスト平均法 上昇のみ

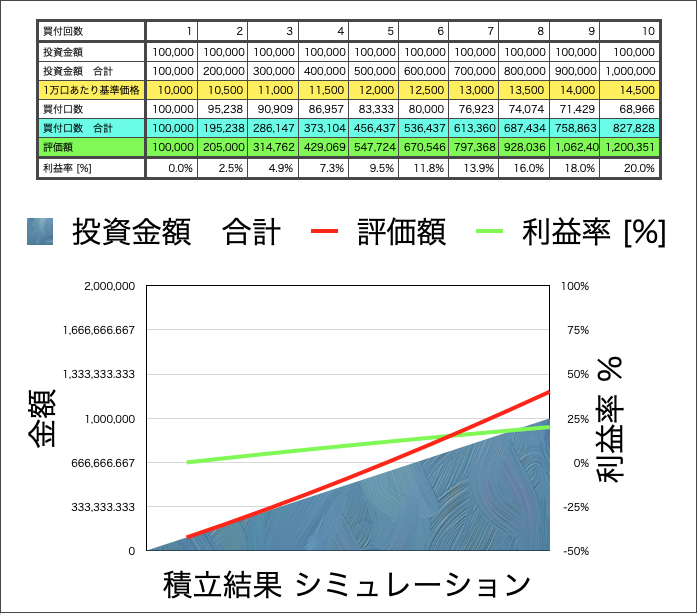

次に投資始めてからどんどん下落して10回目に元の価格に戻った場合!

始めてからずっと下落し続け、5回目の時点で底値の3,000円になり、そこから10回目まで上昇して元に戻ったとします。

結論を先に言うと、利益率は82%です。

これは価格が上昇している訳ではありません。10,000円から10,000円に戻っただけです。

上昇率は0%です。

でも、上昇率45%の上昇し続ける相場より圧倒的に良いです。

10,000円から下落して行ったとしても、大底を耐え抜き上昇に転じたら、元の価格より低くても利益率が0%に戻ります。

今回シミュレーションしたような値動きであれば、10,000円から3,000円に下がり4,900円に戻った状態ですでに利益率が0%に戻ります。

価格としては未だ−51%の低い状態ですが、積立投資を続けていればここから利益が出ていきます。

何故こうなるのか?それは価格が下落していても購入し続ける事で安く買えていたから!

安く買えていたという事は多く買えていたという事!

投資金額は一定なので。購入平均単価がどんどん下がっていきます。

その為、価格が上昇し始めると爆上がりを始めます。

これがドルコスト平均法の真の力が発揮される場面です。

ドルコスト平均法 下落から回復

今アメリカ株は年初から20%くらい下落して厳しい相場が続いていますが、こういう相場でこそドルコスト平均法での積立投資が威力を発揮する場面なのです。

今から投資を始めようとしている方、年初からの暴落でもう投資から撤退しようか考えている方、どんどん資産が目減りして不安絶頂になっている方!

こういう相場の時こそドルコスト平均法で投資を続けて積み立てていく事が最善手だと思います!

(引用元:https://nikkei225jp.com/nasdaq/)

普通の人が投資で利益を上げていくには、資産を築いていくにはインデックス投資を続けて相場に居続ける、失敗しない撤退しない事が最善手!

敗者のゲームです。

クレカ積立(SBI証券、楽天証券)のススメ!

僕がインデックス積立投資をやっていく上てオススメしたい方法、それがクレジットカードで買い付けを行なえるサービスです。

今では色々な証券会社で出来るようになってきましたが、やはりオススメは2大ネット証券会社であるSBI証券と楽天証券です。

最大で毎月50,000円までクレジットカードを使って投資商品を購入出来ます。

自動積立設定が出来るので最初1回目だけ設定すれば後はほったらかし!

クレジットカードのポイントが貰える!

投資の利益も得られる!(うまく価格が上昇すれば)

もちろん自分でもやってます!

株式投資を始めるなら街の証券会社ではなくネット証券で口座開設して始めるのが良いです。

ネット証券で株式や投資信託を購入した方が確実に手数料が安く、購入金額を抑えられます。

更に、無駄なダメダメ投資商品(手数料や信託報酬が高いだけで利益が出ない商品)を買わされる事も避けられます。

投資する対象は自分で本やネットなどで情報収集し、自分で決めて行動して下さい。

人の意見だけで自分で考えず買った投資はダメだと思います。

信念が無い事になるので、下落するとすぐ狼狽売り、失禁売却してしまいます。

インデックス投資で長期(15〜30年)に複利効果を利かせて、何があっても魔神ホールド、阿呆〜ルドで続けるためには信念が必須です。

SBI証券の口座開設を行う方はこちらをクリック!

楽天証券の口座開設を行う方はこちらからクリック!

WealthNavi ロボアドバイザーって?

6年前から出てきて話題となったロボアドバイザー!

今では色々な会社から商品が出てきていますが、一番初めに出たのがこの WealthNavi ですね。

ロボットの絵やAIといった興味をそそられるうたい文句で宣伝されている事も多いロボアドバイザーですが、この WealthNavi はAIが買い付け銘柄を判断して買っていくという物ではないです。

(イメージではロボット、AI、コンピューターが自動で投資商品を選定して買っていくように思っていましたが、違います。)

まず、それぞれの人に合わせてリスク許容度を設定します。(5段階)

これもいくつかの簡単な質問に答えると出てきます。

その後で自分で変更も出来ます。

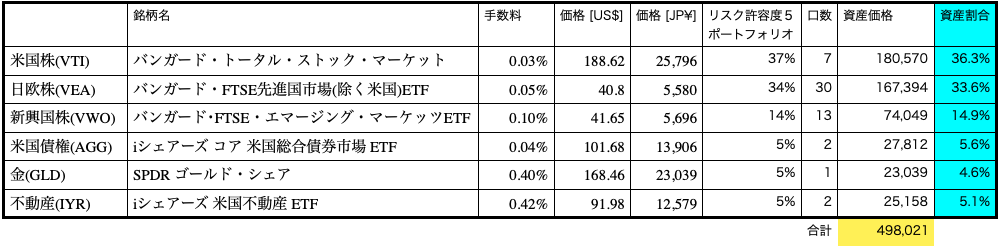

そのリスクに合わせて、最大限利益・リターンが期待出来るポートフォリオ(資産分散、保有割合)になるように米国株(VTI)、日欧株(VEA)、新興国株(VWO)、米国債権(AGG)、金(GLD)、不動産(IYR)の各ETFを自動で買い付けていくというのがロボアドバイザー WealthNavi です。

(引用:WealthNavi公式サイト https://www.wealthnavi.com/contents/column/41/ )

更に半年に1回、自動リバランスといって、大きく価格が上昇・下落でポートフォリオ(保有割合)が崩れた場合に値上がった物を売って値下がった物を買い付けて、最適な割合に戻すことを自動で行われます。

手数料が1%掛かるので、各資産のETFを直接自分で買い付けて持つことから考えれば超高額です。

各ETFの手数料は0.03〜0.42%と激安なので、自分で買い付けられる方は手数料を見ればWealthNaviを利用せずに独自でやった方が無駄なコストが掛からないことになります。

(コストが低いは正義です。安くなった分は再投資で資産爆増の原資になりますから)

しかし、自分で買付行う場合の問題点、それは各ETFは1口単位でしか買えない事にあります。

7月12日時点の各ETF価格と為替レートで計算すると、リスク許容度5の最適ポートフォリオにしようとすれば約50万円掛かる事になります。

しかもこのポートフォリオ割合を維持しようとすれば、今後買い付けしていく度に50万円が必要となります。こんな高額は僕を含め普通の人(サラリーマン)には不可能です。

投資に詳しく、大きな資金で投資していく人、自分でポートフォリオを管理しリバランス出来るマメな人!こんな方は自分で各ETFに投資した方が絶対いいと思います。

それなら高額な積立投資が出来ない場合どうするのか?

それがこの WealthNavi です!

なんと通常の1,000分の1単位で購入が出来るので、500円くらいの少額からでも最適ポートフォリオに近い資産配分で投資が出来ます。

各ETF手数料、価格

半年に1回リバランスで価格変動によって狂ってしまった資産配分を最適な割合に修正してもらえますが、毎回の買い付けでも割合が減ったもの(価格が下落したもの)を多く買い、割合が上がったもの(価格が上昇したもの)はあまり買わない、もしくは買わないという調整も自動でやってくれます。

なので資産の売買も最小限に抑えられるので、売った時に取られてしまう税金も最小限に抑えられます!とてもありがたい!

こういった点から

WealthNavi で投資はオススメ!

と考えています。

怪しいと怖がっていたり、手数料が高いからダメなんでしょと思って行動しないと、逆に機会損失でせっかくの資産形成が遅れてしまうので、それの方が勿体無いと思っています。

投資は自己責任なので、しっかり考えて自分で考えて決めて行動して下さい!

WealthNavi の口座開設を行う方はこちらからクリック!

まとめ

如何でしたか?

2023年3月11日の週(week10)の積立投資資産の増減状況や金融関係イベントについてご紹介しました。

積立投資は15年〜30年続けないと威力が発揮出来ない、根気のいる投資方法です。

誰でも出来て殆どの場合にしっかり資産を増やしていける可能性が高い、再現性の高い投資手法だと思っています。

しかし長期に渡って続けていくことが非常に困難な方法でもあります。

- 初めの頃の資産上昇はごくわずかで単調、資産爆増は不可能

- 市場の大暴落にも必ず遭遇してしまう、10年に1度の大暴落

- 日々やることは基本無く(自動の積立設定すれば後は放置プレイ)面白くない

➡️エンタメ要素は全くない!

これを乗り越えた先に栄光の億り人!?になれる可能性も

入金力にも掛かってくる所は大いにありますが、インデックス長期積立投資を一緒に頑張って続けて、マネーリテラシー(お金の知識)を勉強して、増えた資産の一部を使って旅行などに行って更に経験や知識を増やす!

そして収入UP に繋げて更に入金力を上げる、、、という好循環に持っていきましょう!

道のりは長くてとても平坦(オモロない)

でも一緒に頑張りましょう!

前回、先週の報告記事はこちらです。

こちらも併せて見て頂き、市場の流れも見て頂ければと思います!

僕のりわんこは基本的に旅行関係の情報発信を行なっています。

その一つがホテル関係!

実際に泊まったホテルの紹介や感想、お得に泊まるための裏ワザなど盛りだくさん。

良かったらご覧頂けたら嬉しいです。

他にも飛行機に関する情報

車中泊に関する情報

旅先のグルメに関する情報なども発信中!

投資してお金貯めて、大好きな人と旅に行って、良い思い出を作りましょう!

思い出はお金では買えません。今しかない!

色々な記事も見てもらえると嬉しいです。

なんとのりわんこ公式 Line スタンプを作りました。

もし良かったら応援よろしくお願いします!

それではまた!

コメント